もっと知りたいメガトレンド

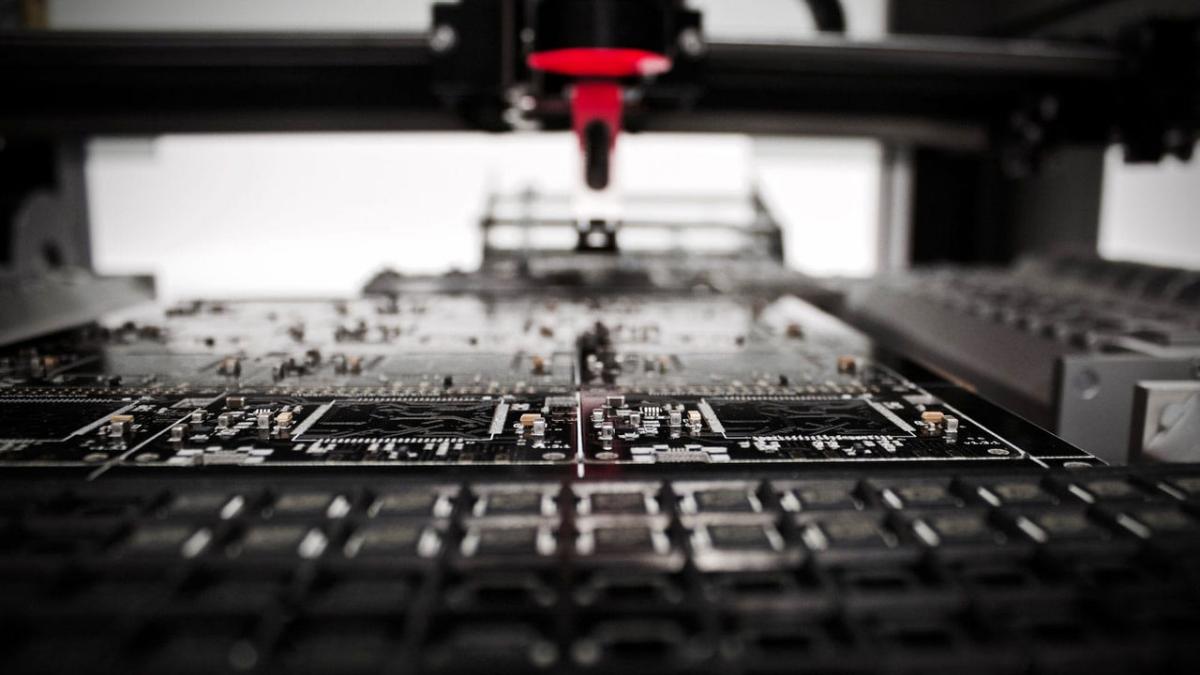

グローバル・サプライチェーンにおけるロボティクスとオートメーション

新しい産業革命

企業が人工知能(AI)やロボット、デジタル機器を活用し、サプライチェーンの強靭化に取り組む時が来ています。

新型コロナウイルスのパンデミック(世界的大流行)がグローバリゼーションの脆弱性を露呈した一方で、気候変動のポリクライシス(複合危機)、地政学的緊張の高まり、東欧における戦争等が、より機動的で強靭なサプライチェーンの構築を企業に迫っています。

生産拠点を新たな地域に移転したり、海外から完全に国内に戻すことによって、消費者の需要に対応するためのコストと複雑性が増す可能性はありますが、幸いなことに、技術(テクノロジー)の進化が解決手段(ソリューション)を提供しています。

企画と調達

新工場の建設や資材調達先(サプライヤー)の変更によって、サプライチェーンの構成要素を新しい地域に移転する際に、移転プロジェクトだけを他と切り離し近視眼的な見方をするとしたら、企業は非効率なプロセスを生むというリスクを冒すことになります。一方、構築中のサプライチェーン、全体を捉えることが出来る、リスク管理機能を備えた高度のデジタル・モデリングを導入すれば、リスクの軽減につながります。

何百万ものマイクロ・オペレーションで構成される、システムを最も効率的に構築するための計算は、極めて複雑なものになります。しかし、AIを導入することで、これらの計算を解くこと、少なくとも単純化することが可能になります。情報通信技術(ICT)調査大手のガートナーによると、作業(タスク)や工程(プロセス)の「マイニング」は、2022年に約10億米ドルの売り上げを計上しています。「マイニング」とは、強力なAIを使用し、サプライチェーン上の「ログ・ファイル」、即ち、各プロセスの計算式の記録を解析し、よりよいソリューションを見つけることの出来る、実行可能なプロセスに変換することを意味します。プロセス・マイニングは、新しい場所に生産施設を移転するかどうかを判断しなければならない経営陣にとっても重要で、気候条件の変化(気候変動)や政治の混乱等、動的リスクの測定を助けます。

旧来型の大量生産とデジタル時代の個別化生産

サプライチェーンのデリスキング(リスク軽減)は、賃金の高い国への事業移転につながることが多いものの、コストの一部は、技術の進化によって相殺することが可能です。新しい機械学習モデルの導入によって、人間のオペレーターが部品を持ち上げたり、特定の位置に置いたりする動作をロボットに繰り返し練習させ、製造パターンを記憶させます。このような新しいスキルを習得したロボットを工場の現場作業から昇進させ、サプライチェーンの下流域での製品検査や材料のリサイクル等の作業に従事させる企業も現れています。

皮肉なことに、「ロボット導入の最大の障壁は、ロボットの操作に習熟する人材が不足しているということです。機械学習モデルには、設計、設置、プログラミング等に人間を必要とするからです」と自動化推進協会(The Association for Advancing Advancement)のジェフ・バーンスタイン(Jeff Burnstein)氏は説明しています。ロボットの導入が加速するに連れて、企業は安価な労働力を提供する提携先に替えて、自動化、プログラミング、保守管理等の分野に特化したパートナーを採用することになるでしょう。

組み立ての自動化

強靭なサプライチェーンが単独のサプライヤーに依存することは決してありませんが、感染症のパンデミック等の危機が発生すれば、複数のサプライヤーがいても、混乱は回避出来ない可能性があります。大手企業の一部は、世界各地で起こり得る様々なリスクを避けるため、3Dプリンターを活用して、最終消費地の近くに製造施設を移しています。輸送コストや保管コストが軽減される他、事前予測に基づいて製造するのではなく、消費者ニーズに迅速に対応することが可能となるからです。

ウォーラーズ・アソシエイツ(Wohlers Associates)によれば、3Dプリンター市場は、2022年に18%の成長を遂げたとはいえ、未だ発展初期にあります。3Dプリンターを使った生産は、旧来型の機械を使った生産に比べて時間がかかり、コストも嵩むことに加えて、企業が資材のサプライヤーに依存することになりかねないとの懸念が払拭されませんが、一方、技術の進化に連れてサプライチェーン上のリスクとコストが削減され、大量生産から(個々の消費者のニーズを満たす製品を作る)「大量個別化生産」への移行を可能にすると考えます。

顧客とのつながり

製造の自動化の成功によって、企業がどこまで技術を取り入れられるかが問われています。自律走行輸送ロボット(Autonomous Mobile Robots:AMR)は、既に倉庫内を素早く動き回って配送先や配達時間毎に商品をグループ分けしていますが、倉庫の外で作業するボット(ロボット)を設置する企業も増えています。

2023年4月にはAMRのスタートアップ企業が、自社のボットが600万マイル以上の配達を完了したと発表しており、韓国では別のスタートアップ企業が、カメラと画像認識AIを統合した「自動走行巡回ロボット」の製造計画を発表しています。自動運転シャトルバスやミニバンが路上を走るようになれば、AMR市場は2040年までに180億米ドル規模に拡大すると、ウォーラーズ・アソシエイツは予測しています。

「AMRは自動運転車のようなものですが、規格化されていない環境のためものです。走行経路を事前にプログラムする必要はなく、障害物を避けて走ることが出来るため、接客、清掃、巡回警備、ラスト ワンマイル デリバリー(最終拠点からエンドユーザーへの物流サービス)等には理想的です」と、エヌビディアの自律走行マシン製品管理部門ディレクターのアミット・ゴエル(Amit Goel)氏は説明しています。

より迅速な対応、より優れた、より強靭なシステム

企業がグローバル・サプライチェーンの再構築を加速させる中、新しいテクノロジーは、より強靭なシステムを構築するための手段を提供しています。AIやデジタル・アプリ等の「ソフト」テクノロジーは非効率性を特定し、消費者需要の予測の精度を上げます。一方、ロボットや3Dプリンター等の「ハード」テクノロジーはエンドユーザーの近くに製造拠点を集約することを可能にし、遅延や混乱のリスクを軽減します。

新世代のサプライチェーン設計はリスクの低減を最優先課題としていますが、ビジネスモデルの革新にもつながるはずです。

エレベーター業界の変革が一例として挙げられます。かつてのビジネスモデルは、製造原価でエレベーターを売り、販売後は、メーカー側に有利な長期の保守管理契約を結ぶことで収益を上げるというものでした。一方、新規の市場参入者は、センサーや独自開発のソフトウェアを駆使して不具合を事前に察知し、修理することで、既存のビジネスモデルを大きく変えています。サプライチェーンに再投資し、業界を変革する漸進的な自動化の典型例です。

本稿は、ファイナンシャル・タイムズに掲載された記事の抜粋です。

原文は、https://pictet.ft.com/how-de-risking-the-supply-chain-could-drive-industries-to-innovateをご参照下さい。

投資家のためのインサイト

ピクテ・アセット・マネジメント/テーマ株式運用チーム、シニア・クライアント・ポートフォリオ・マネージャーのアンジャリ・バスティアンピライ(Anjali Bastianpillai)によると、

- 新型コロナウイルス感染症のパンデミック期に生じたサプライチェーンの混乱は、製造活動を遠く離れた国に依存することの危険性を浮き彫りにしました。また、地政学的緊張の高まりが、世界のサプライチェーンにかける圧力を増すこととなりました。その結果、政府、企業ともに、製造拠点の自国回帰(リショアリング)、少なくとも、近隣諸国への移転(ニアショアリング)を進めています。こうした動きは、移転先の工場で使われる産業用ロボットや、オートメーション機器、ならびにソフトウェア・ソリューションに対する需要を増すものと考えます。

- ピクテ・アセット・マネジメントのロボット関連株式運用戦略チームは、1)リショアリングおよびニアショアリング 2)人工知能(AI)3)自動化 を向こう数年間の3つの重要なテーマと見ていますが、そのいずれにも、既に、進展の動きが見られます。ABBロボティクス(ABB Robotics)が最近行ったアンケート調査によれば、米国のメーカーの約41%が自動化の推進を検討しています。米国内での半導体工場の建設は、連邦政府が5,500億米ドルの資金を拠出するインフラ整備計画の目玉となっていますが、米国以外の国や地域(経済同盟)も、同様の優遇措置を承認しています。効率的なソフトウェアは、製造プロセスの強化、生産性の改善、資源利用の最適化にも不可欠です。

- 投資の好機が期待される分野の一つに、人と同じ空間で共同作業を行うよう設計された協働ロボット(コボット)があります。世界のコボット市場は、2022年の12億米ドルから2029年には68億米ドルに拡大し、年率約34%の成長を遂げるとの試算もあります。自動化を支える産業用ソフトウェアや半導体セクター等の拡大も期待されます。

本ページは2023年12月にピクテ・アセット・マネジメントが作成した記事をピクテ・ジャパン株式会社が翻訳・編集したものです。

関連するオンライン専用ファンド

投資リスク、手続き・手数料等については、ページ下部に表示されているファンド詳細ページのリンクからご確認ください。

未来を創る企業に投資する

iTrustオールメガトレンド

先進国の公益企業が発行する株式に投資する

iTrustインカム株式

世界の環境関連企業の株式に投資する

iTrustエコイノベーション

スマートシティ関連株式に投資する

iTrustスマートシティ

先進国の公益企業が発行する株式に投資する

iTrustロボ

バイオ医薬品関連の株式に投資する

iTrustバイオ

世界のブランド企業に投資する

iTrustプレミアムブランド

世界のセキュリティ関連株式に投資する

iTrustセキュリティ

木材関連企業の株式に投資する

iTrustティンバー

お申込みにあたっては、交付目論見書等を必ずご確認の上、ご自身でご判断下さい。

投資リスク、手続き・手数料等については以下の各ファンド詳細ページの投資信託説明書(交付目論見書)をご確認ください。

投資リスク

基準価額の変動要因

- ファンドは、実質的に株式等に投資しますので、ファンドの基準価額は、実質的に組入れている株式の価格変動等(外国証券には為替変動リスクもあります。)により変動し、下落する場合があります。

- したがって、投資者の皆様の投資元本が保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。ファンドの運用による損益はすべて投資者の皆さまに帰属します。また、投資信託は預貯金と異なります。

株式投資リスク(価格変動リスク、信用リスク)

- ファンドは、実質的に株式に投資しますので、ファンドの基準価額は、実質的に組入れている株式の価格変動の影響を受けます。

- 株式の価格は、政治経済情勢、発行企業の業績・信用状況、市場の需給等を反映して変動し、短期的または長期的に大きく下落することがあります。

為替変動リスク

- ファンドは、実質的に外貨建資産に投資するため、対円との為替変動リスクがあります。

- 円高局面は基準価額の下落要因、円安局面は基準価額の上昇要因となります。

基準価額の変動要因は上記に限定されるものではありません。

投資信託に係る費用について

投資信託に係る費用について

(1)お申込時に直接ご負担いただく費用:ありません。

(2)ご解約時に直接ご負担いただく費用:ありません。

(3)投資信託の保有期間中に間接的にご負担いただく費用 :

- 運用管理費用(信託報酬) :毎日、信託財産の純資産総額に年0.6776%(税抜0.616%)の率を乗じて得た額とします。

- 実質的な負担(投資先ファンドの信託報酬を含む実質的な負担) :上限年率1.2676%(税込)

(4)その他費用・手数料等:

信託事務に要する諸費用(信託財産の純資産総額の年率0.055%(税抜0.05%)相当を上限とした額)が毎日計上されます。

その他、組入有価証券の売買委託手数料等、外国における資産の保管等に要する費用等が、信託財産から支払われます。(これらの費用等は運用状況等により変動するため、事前に料率・上限額等を記載することはできません)。また、投資先ファンドにおいて、信託財産に課される税金、弁護士への報酬、監査費用、有価証券等の売買に係る手数料等の費用が当該投資先ファンドの信託財産から支払われることがあります。詳しくは、目論見書、契約締結前交付書面等でご確認ください。

当該費用の合計額については、投資者の皆さまがファンドを保有される期間等に応じて異なりますので、表示することができません。

個別の銘柄・企業については、あくまでも参考であり、その銘柄・企業の売買を推奨するものではありません。

当資料をご利用にあたっての注意事項等

●当資料はピクテ・グループの海外拠点からの情報提供に基づき、ピクテ・ジャパン株式会社が翻訳・編集し、作成した資料であり、特定の商品の勧誘や売買の推奨等を目的としたものではなく、また特定の銘柄および市場の推奨やその価格動向を示唆するものでもありません。

●運用による損益は、すべて投資者の皆さまに帰属します。

●当資料に記載された過去の実績は、将来の成果等を示唆あるいは保証するものではありません。

●当資料は信頼できると考えられる情報に基づき作成されていますが、その正確性、完全性、使用目的への適合性を保証するものではありません。

●当資料中に示された情報等は、作成日現在のものであり、事前の連絡なしに変更されることがあります。

●投資信託は預金等ではなく元本および利回りの保証はありません。

●投資信託は、預金や保険契約と異なり、預金保険機構・保険契約者保護機構の保護の対象ではありません。

●登録金融機関でご購入いただいた投資信託は、投資者保護基金の対象とはなりません。

●当資料に掲載されているいかなる情報も、法務、会計、税務、経営、投資その他に係る助言を構成するものではありません。